该债券价差代表两个国家的债券收益率之间的差额。

这些差异导致了我们在上一课中讨论过的套利交易。

通过监控债券利差和对利率变化的预期,您将了解货币对的走向。

这就是我们的意思:

随着两个经济体之间的债券利差扩大,债券收益率较高的国家的货币对债券收益率较低的国家的另一种货币升值。

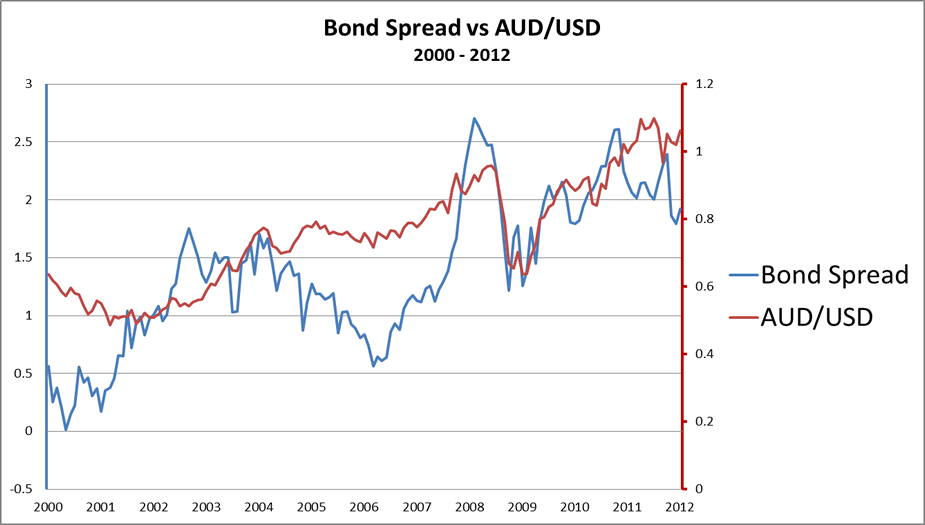

您可以通过查看 2000 年 1 月至 2012 年 1 月的澳元/美元价格走势图以及澳大利亚和美国 10 年期政府债券之间的债券利差来观察这种现象。

请注意,当债券利差从 2002 年到 2004 年的 0.50% 上升到 1.00% 时,澳元/美元上涨了近 50%,从 0.5000 上升到 0.7000。

2007 年也发生了同样的情况,当时债券差价从 1.00% 升至 2.50%,澳元/美元从 0.7000 升至略高于 0.9000。

那是 2,000 点!

一旦 2008 年的经济衰退来临时,所有主要央行都开始降息,澳元/美元从 0.9000 大跌至 0.7000。

那么这里发生了什么?

这里可能起作用的一个因素是交易者正在利用套利交易。

当 澳大利亚债券和美国国债之间的债券利差增加时,交易者增持澳元/美元多头头寸。

为什么?

利用套利交易!

然而,一旦澳大利亚储备银行开始降息并且债券利差开始收紧,交易员的反应是平仓澳元/美元的多头头寸,因为它们不再有利可图。

再举一个例子:

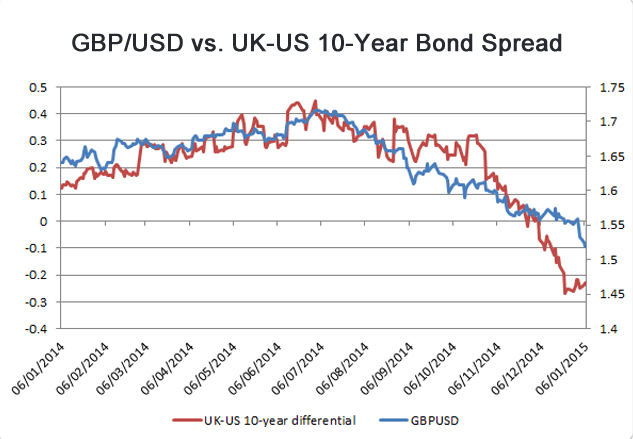

随着英美债利差收窄,英镑兑美元也走弱。

© FXPrime 中文社 — 专注于为个人外汇交易者提供全方位支持的专业服务平台。平台核心聚焦于

优质外汇指标与 EA(智能交易系统) 的分享,汇聚适用于移动网络环境的高效工具,助力交易者在手机端精准捕捉市场信号,优化交易决策。

我们深耕 MQL4 程序开发,提供 定制化指标开发、EA 开发服务,可根据交易策略与习惯打造专属工具,降低操作成本,提升执行效率。

我们深耕 MQL4 程序开发,提供 定制化指标开发、EA 开发服务,可根据交易策略与习惯打造专属工具,降低操作成本,提升执行效率。