- 美联储加息25个基点,上调基准利率目标区间至4.50%-4.75%,符合预期

- 美国基准利率与其它主要央行相比处于较高水平,目前已基本被市场定价

- 本次美联储货币政策声明与上一次会议的区别对比

美联储如期加息25个基点

周四凌晨(2月2日),美联储公布最新利率决议,如期加息25个基点,上调基准利率目标区间至4.50%-4.75%。美联储于去年7月、8月、9月、11月,分别大幅加息75个基点,12月加息幅度放缓至50个基点,本次会议进一步放缓至25个基点。

本次货币政策会议声明与上次相比,主要区别在于删除了通胀居高不下的描述,不再提及与疫情相关的供需失衡、食品和能源价格上涨等部分内容。美联储目前认为通胀有所缓解,但仍处于高位。

此外,联邦公开市场委员会预计,继续上调目标区间将是合适的,以便使货币政策立场具有足够的限制性,令通胀随着时间的推移回落至2%。这一表述与上一次相同,继续体现了美联储维持鹰派的立场。

以下是美联储主席鲍威尔新闻发布会的主要观点:

鹰派

- 我们继续预期持续的加息是合适的,以达到充分的限制性立场

- 紧缩的全面影响尚未显现

- 历史告诫不要过早放缓政策

- 委员会将在讨论停止加息前再加息几次

- 政策制定者并不认为现在是暂停加息的时候

- 如果经济表现符合预期,预计2023年不会降息

鸽派

- 在一段时间内可能需要采取限制性立场

- 放慢节奏可以让委员会评估进展

- 过去三个月的数据显示通胀出现可喜的放缓,但我们需要更多的证据

- 如果通胀率下降得更快,我们将把它纳入我们的政策

FOMC加息的不同场景

尽管美联储与货币市场对终端利率以及直到2023年底的利率路径不尽相同,但美国基准利率与其它同样具有较高流动性货币的央行相比仍然要高出不少。根据联邦基金利率期货,市场预计美联储利率将在6月达到峰值(4.90%),而其它三大主要央行终端利率可能分别为:欧央行(3.17%)、英央行(4.39%)以及日央行(0.11)。

全球主要央行货币政策利率预期

从更全面的货币政策利率来看,可以看出美联储在全球主要央行范围内所处的位置,在本轮加息周期中是鹰派立场最坚决的央行之一,其对金融市场产生的影响巨大,这一点在SP500指数上可见一斑。向前看,随着金融环境收紧导致经济衰退,投资者信心的进一步下降将可能仍是货币政策的副产品。

全球主要央行利率

© FXPrime 中文社 — 专注于为个人外汇交易者提供全方位支持的专业服务平台。平台核心聚焦于

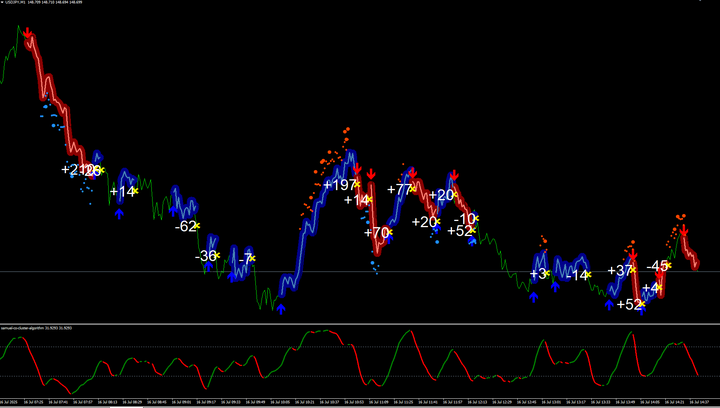

优质外汇指标与 EA(智能交易系统) 的分享,汇聚适用于移动网络环境的高效工具,助力交易者在手机端精准捕捉市场信号,优化交易决策。

我们深耕 MQL4 程序开发,提供 定制化指标开发、EA 开发服务,可根据交易策略与习惯打造专属工具,降低操作成本,提升执行效率。

我们深耕 MQL4 程序开发,提供 定制化指标开发、EA 开发服务,可根据交易策略与习惯打造专属工具,降低操作成本,提升执行效率。