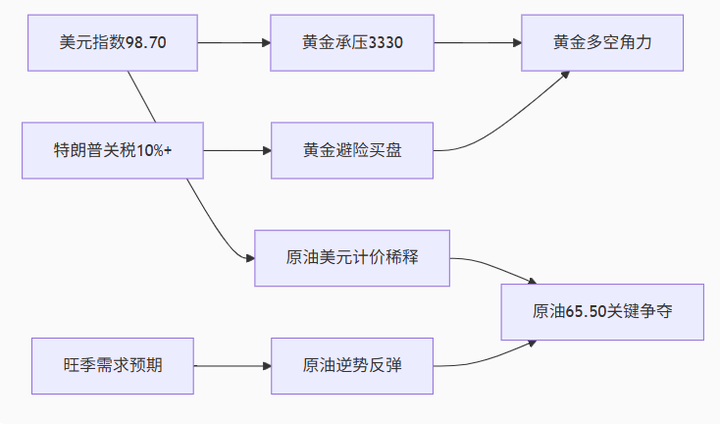

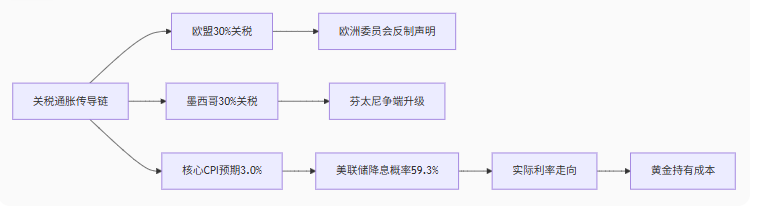

周三现货黄金(XAU/USD)在 3300-3325 美元区间窄幅震荡,延续三日跌势后的企稳态势。当前市场呈现典型的 “数据真空期” 特征 —— 中东停火带来的风险情绪缓和与美联储政策不确定性相互角力,使得金价陷入方向性模糊的震荡格局。

- 证词核心要点:

鲍威尔在参议院听证会上重申 “不急于降息” 立场,强调通胀数据 “不均衡” 及关税对价格的滞后影响(6-7 月数据或显现)。但他同时释放灵活信号:“若通胀可控将适时降息,劳动力市场恶化也会改变政策路径”。

- 市场传导机制:

- 鹰派表述(如 “经济强劲”)短期提振美元,压制金价;

- 鸽派伏笔(“不排除提前降息”)强化中长期降息预期,为黄金提供潜在支撑。

- 预期分歧现状:

市场对下半年两次降息的定价存在分歧,CME 利率期货显示 6 月降息概率仅 25%,但 7 月降息预期达 60%。

- 数据对冲效应:

| 数据类型 |

发布时间 |

市场预期 |

实际影响 |

| 5 月新屋销售 |

GMT14:00 |

环比 + 1.8% |

若超预期或印证经济韧性,利空黄金 |

| 6 月消费者信心 |

已发布 |

98.4→93.0 |

显示消费疲软,强化降息预期,利多黄金 |

- 矛盾信号解读:

住房市场的韧性与消费端的谨慎形成反差,反映美国经济 “冰火两重天”,加剧市场对美联储政策节奏的困惑。

- 停火现状评估:

以色列与伊朗停火进入第二天,但美国情报部门披露德黑兰铀浓缩计划仅延迟数月,停火基础仍脆弱。市场已从 “避险买盘” 转向 “风险偏好修复”,黄金避险需求减弱。

- 资金流向变化:

周二 SPDR 黄金 ETF 持仓减少 2.3 吨,为连续第三日流出,显示机构投资者对地缘溢价的撤离。

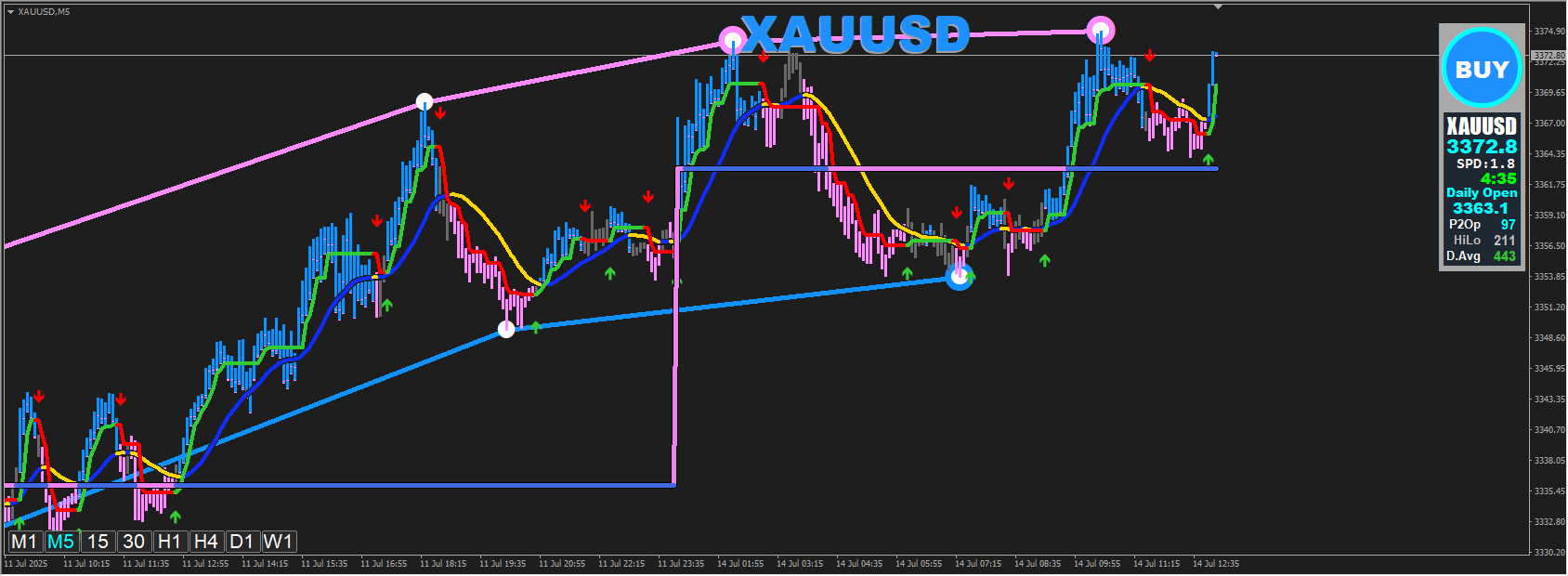

- 支撑体系:

- 心理关口 3300 美元(整数位支撑);

- 技术指标 50 日 SMA(3325 美元,中期趋势分水岭);

- 斐波那契 50% 回撤位 3228 美元(4 月反弹中点)。

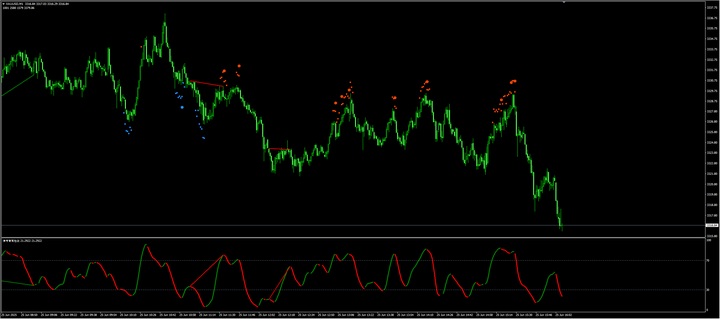

- 动能指标显示:

日线 RSI 接近 50 中性区域,布林带收窄至 2 个月最小值,暗示突破在即。

- 上行阻力:

20 日 SMA(3355 美元)→心理关口 3400 美元;

- 下行风险:

若失守 3300 美元,可能测试 3250 美元前期低点,进一步下探 3228 美元斐波那契支撑。

- 周四(6 月 26 日):鲍威尔第二场听证会(众议院),关注对 “通胀阈值” 的具体表述;

- 周五(6 月 27 日):美国 5 月 PCE 物价指数(美联储核心通胀指标),若核心 PCE 同比<2.0%,可能重燃 7 月降息预期,推动金价突破 3355 美元。

- 区间交易者:3300-3350 美元高抛低吸,止损各设 30 美元;

- 趋势跟踪者:等待 RSI 突破 60 或跌破 40,配合成交量确认趋势方向。

© FXPrime 中文社 — 专注于为个人外汇交易者提供全方位支持的专业服务平台。平台核心聚焦于

优质外汇指标与 EA(智能交易系统) 的分享,汇聚适用于移动网络环境的高效工具,助力交易者在手机端精准捕捉市场信号,优化交易决策。

我们深耕

MQL4 程序开发,提供

定制化指标开发、EA 开发服务,可根据交易策略与习惯打造专属工具,降低操作成本,提升执行效率。